【資産形成・資産運用・投資】サラリーマン増税時代、節税対策の重要性

資産運用、投資。

長い人生を生きていく中で、年金2000万円問題や雇用不安、賃金上昇が見込めない、金融市場の混乱。

もしかしたら老後資金は2000万円どころではなく、5000万~6000万円あっても不安があるかもしれない、とにかく老後資金を準備しておかなければいけない現実。

そしてコロナ禍のような不測の事態による仕事、収入への打撃、影響。

こうした世相を背景に、個人の生活防衛、資産防衛、資産構築ニーズは高まる一方です。

【資産形成・資産運用・投資】代表的な手法にはどんなものがあるのか

では、個人が取り組める資産運用や投資手法にはどんなものがあるのでしょうか。

株式投資

特徴

●世間のトレンドや政治・経済の知識を生かせる

●売却益・配当金・株主優待の3つのリターン

●NISA制度を利用できる

株式投資では主に購入時と売却時の差額で利益を得ます。

これから値上がりしそうな銘柄を見極める必要があるので、世の中のトレンドや政治・経済の動きに敏感な方にぴったりの投資手段です。

売却益を得る他に、長期保有して配当金や株主優待のメリットを得る方法もあります。

預貯金

特徴

●安全性が高い

●銀行独自のサービスを受ける事ができる

●元本保証されている

預貯金とは、預金者が預けたお金に対して、金融機関が定期的な利息の支払と将来の元本の支払を保証している金融商品であり、銀行や信用金庫などで取扱われています。

預貯金の最大の特徴は、このように預入先の金融機関によって元本が保証されていることです。

そして、仮に金融機関が破綻した場合でも、預貯金は預金保険制度などによって、一定の範囲内で保護されることになっています。

そういった意味で預貯金は、金融商品の中でも安全性が高いといえます。

国債

特徴

●安全性が高い

●少額から投資が始められる

●投資信託などと比較すると金利は低い

国債とは、国が発行する債券です。

国は、借りたお金を国の事業などに使います。

投資家は国債を購入することで、国が設定した金利を半年に1回受け取れます。

そして満期になると、投資した元本が償還されます。

債券なので、投資家からお金を借りるものです。

また、国が債券を発行しているため、国が破綻しない限りは元本割れリスクはないといえます。

投資信託

特徴

●少額から投資が始められる

●プロの専門家に運用してもらえる

●iDeCo、NISA制度を利用できる

投資信託は資金を専門家に預けて運用を任せます。

複数の投資家から集めた資金を分散して投資するので、個人で背負うリスクは

少なくすみます。

一万円から気軽に始められるため、初心者にもおすすめです。

短い期間で大きなリターンを得たい人には向いておらず、長期運用でコツコツと利益を積み上げるやり方がおすすめです。

ただし運用を中止するタイミングを決めれない商品もありますので、必要な時にすぐに現金化できない点に注意しましょう。

仮想通貨

特徴

●ハイリターンが期待できる成長市場

●価格の変動が大きい為、短期間で利益を上げることも可能

●情報技術の発展と社会システムの変革につながる

仮想通貨は、デジタルデータのみが存在して取引されている通貨です。

国家が価値を保証している通常の通貨と異なり、最先端の情報技術と取引する人同士で価値を保証する仕組みです。

仮想通貨の取引市場は成長途中にあるため、爆発的なハイリターンの可能性も期待できます。

一方、価格の変動が不安定で大きく損をする可能性もあり得ますので、注意が必要です。

ギャンブル要素が大きいとはいえ、技術の発展に貢献しお金の既成概念を変える可能性を秘めた仮想通貨は、夢のある投資対象です。

不動産投資

特徴

●長期の安定収入を確保できる

●インフレに強い

●生命保険効果がある

不動産投資はレバレッジ効果のある運用商品になります。

購入したマンション・アパートなどを賃貸することで、長期間に渡っての安定した家賃収入を期待できるのが不動産投資になります。

投資家自身の社会的信用力を使うことで、少ない資金から始めることができます。

また、サブリースシステム(家賃保証)を使うことにより、安定した収入が見込め、安心して取り組むことができます。

団体信用生命保険が付帯している為、保険の見直しをかけることができ、より効率よく資産形成することができます。

【資産形成・運用】サラリーマンが税金と節税対策を学ぶ優先度は高い

このように世の中には様々な資産形成、資産運用、投資手法、節税方法があります。

・何か節税対策をしようと考えてはいるが、どんな方法があるか分からない

・コロナウィルスの影響もあり、この先不安なので何か今のうちに節税と資産形成をしたい

・たくさん運用商品がある中で、どれが自分に合っているか分からない

・少額からでいいので、何か運用をスタートしてみたい

こういった希望を叶えるためには、資産形成、資産運用、節税方法について、一通りメリットとリスク、手法を学ぶことが必要です。

そして、その中でも学ぶ優先度が高いのが、サラリーマンの増税が続く時代だからこそ、「税金」と「節税対策」なのです。

【サラリーマン】上がり続ける税金、上がらないでいる節税リテラシー

【サラリーマン】稼いでも、稼いでも増えない手取り

毎月の給与明細。

額面と手取りの差をみると、思わず溜息をついてしまいますよね。

事実、度重なる税制改正などにより同じ年収でも、手取りの額は年々減少しているのです。

【サラリーマン】ただそれだけで、増税対象に

2020年1月より一部の会社員や公務員を対象に、所得税が引き上げに。

2021年には、住民税への適用も控えており、増税の勢いはますます強まる見通しです。

上らないでいる節税リテラシー「去年、いくら納税しましたか?」

毎月の税金も、まとめると結構な額に。

例えば、年収600万円の単身者の場合所得税と住民税の合計は、単純計算で約50万円。

40年間勤めれば、総額は2,000万円にも上ります。

「税金対策」「節税対策」どのくらいできていますか?

「税金対策をしてもたかが数千円」、そう思っていませんか?

一般的なサラリーマンでも、しっかり対策をすれば年間数十万円の節税ができるケースも。

年収が高いほど、対策の効果も大きくなっていきます。

具体的な節税手法を学ぶことは、今後の資産形成において極めて重要となってきています。

資産形成、資産運用、税金と節税方法について、一気に学べるセミナーは貴重

資産形成、資産運用、税金と節税方法について、様々なメリットや必要性を、全体的に、一通り、一気に把握出来るような、「税金に特化した投資セミナー」は貴重な存在です。

次に紹介する、税金を学べるオンラインセミナー【FANTAS study】(ファンタス スタディ)は、そんな貴重な場のひとつです。

税金を学べるオンラインセミナー【FANTAS study】の特徴

税金、節税対策を学べるオンラインセミナー

・税金の基礎が90分間で学べる

・人気ファイナンシャルプランナーが丁寧に解説

・自分に合った対策を学べる

・スマホから参加可能

・オンラインにて個別無料相談

FANTAS study「オンライン税金セミナー」では、ひとつの節税商品を取りあげるような内容ではなく、税金理解や対策に関する幅広い知識を提供しています。

税金を学べるオンラインセミナー【FANTAS study】の詳細は下記リンク先のウェブサイトから確認することができます。

税金を学べるオンラインセミナー【FANTAS study】のウェブサイトをみる

増税時代を生き抜くため【FANTAS study】セミナーの口コミ

税金を学べるオンラインセミナー【FANTAS study】の口コミを紹介します。

自分の納税額を知って驚きました。

このセミナーを見つけた時、まさに自分向けのセミナーだと思い参加を決めました。

税金パートでは、自分の納税額を試算し、納める額の大きさを改めて実感。続く対策パートでは、何もしないことがいかに損であるかを痛感しましたね。対策法も併せて学ぶことができたので、できるものから始めていきたいと思います。

オンラインだから効率よく学べる!

「いつかは…」と思い続けてきた税金の勉強。

仕事が忙しく、なかなか時間が取れないので、基本から対策までいっきに学べたことは本当にありがたかったです。

オンラインセミナーなので、会場まで足を運ぶ必要がなく、気軽に、効率よく学ぶことができました。

税金を学べるオンラインセミナー【FANTAS study】の詳細は下記リンク先のウェブサイトから確認することができます。

税金を学べるオンラインセミナー【FANTAS study】のウェブサイトをみる

【不動産投資】サラリーマンが資産運用に取り組む際の3つのポイント

サラリーマン属性を活かそう

あらためてここから、サラリーマンが「資産運用」、特に「不動産投資」に取り組んで行く際のポイントを紹介していきます。

サラリーマンの属性は一般的に企業経営者よりも有利で、例えば上場企業の年収700万円のサラリーマンの方が、年収1500万円の中小企業オーナーより多く借り入れができる、と言われています。

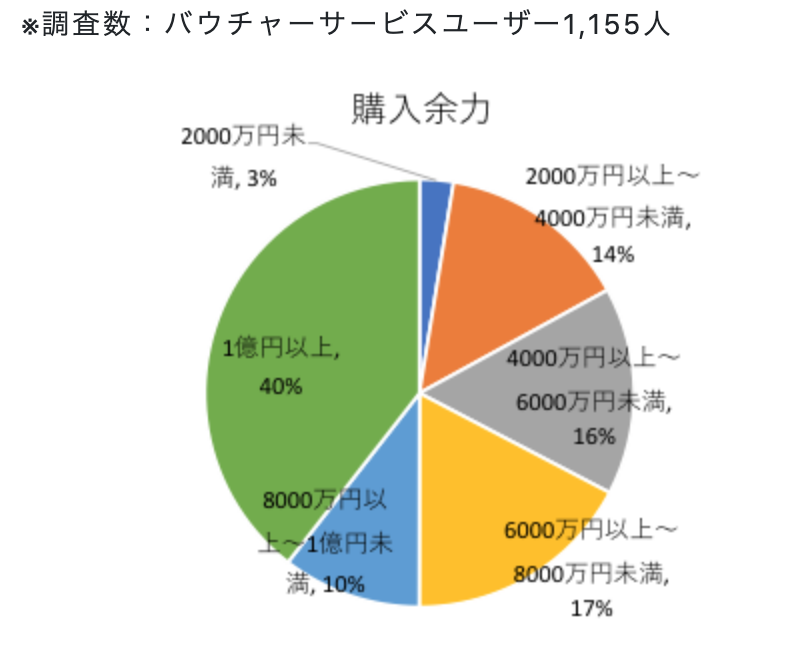

そして、「INVASE(インベース)不動産投資調べ」によると、好条件で借り入れができる融資額は年収のおよそ8倍までとされています。

INVASE不動産投資のサービスの一つである「バウチャー(不動産投資ローンを好条件で借り入れできる融資額を判定するサービス)」を利用しているユーザーを分析したところ、平均年収1,166万円に対して平均融資額は8,243万円となり、年収の約8倍となりました。8倍を超える金額を借り入れる場合には、返済リスクが高まると金融機関に判断され金利が高くなるなど、貸出条件が悪化する可能性が高いと言えます。

サラリーマンが不動産投資に取り組む際の3つのポイント

サラリーマンが不動産投資に取り組む際の3つのポイント。

それは、次の3点です。

①キャッシュフローに注意

②借入枠と投資物件金額とのバランス

③副業禁止規定に注意

【不動産投資に取り組む際のポイント①】キャッシュフローに注意

キャッシュフロー(毎月の家賃収入から経費を差し引いた手残りの額)に余裕を持たせておくことが、中長期にわたる不動産投資においては非常に重要です。

空室などで家賃収入が減ってしまった時、ローン返済額は変わりませんし、急なトラブルや修繕などで出費が増えることもあります。

不動産投資の収入減や支出増をもたらすリスクは様々。

リスク許容度を高めにしておくことは重要です。

【不動産投資に取り組む際のポイント②】 借入枠と投資物件金額のバランスを考える

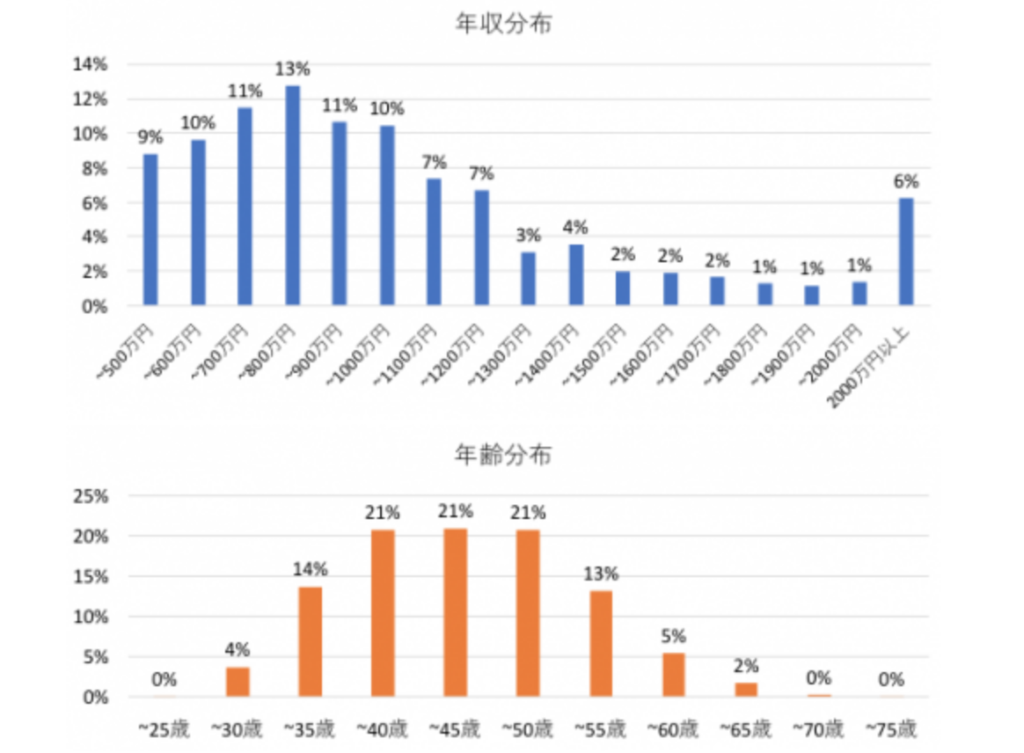

「INVASE不動産投資調べ」によると「INVASE不動産投資(借り換えサービス、バウチャーサービス)」を利用するユーザーの平均年収は1,064万円、最多年収層は700万円台でした。不動産投資を行う際には銀行借り入れを行うのが一般的であり、その審査基準に合致する高所得者が中心ユーザーになっているものと推測されます。また平均年齢は43歳となりましたが、20代のユーザーも少なからず存在し、全体の4%を占めています。

さしあたって不動産投資を計画する際は、年収の8倍までの範囲で買える投資物件で、先々の不動産投資計画をたて、物件の選定をしていってみましょう。

【不動産投資に取り組む際のポイント③】副業禁止規定に注意

最近でこそ「副業推奨」が増えていますが、今一度自分の勤務先の副業禁止規定については調べておきましょう。

副業、法人設立、このあたりついての制限があると、投資戦略に変更が必要になります。

【実践編】不動産投資初心者が危険な目に陥らないために

副業が推奨されている昨今。

今後その副業推奨の流れが止まることはなく、むしろ加速する一方でしょう。

勤めている会社や組織に依存しすぎず、自分の足で立つ基盤作りが、誰にとっても望まれている世の中。

そんな中で有力な副業の選択肢の一つが「不動産投資」です。

サラリーマンが不動産投資で危険な目に陥らないために。

様々な情報を収集し、よく学ぶよう、自ら動き行動していくことが重要です。

ですので、様々な不動産会社と営業マンと会い、様々な投資手法や物件情報を収集して比較して検討を進め、最適な物件を選ぶように行動していってみてください。

ここからは、本格的に不動産投資に取り組もうと考える際に、参考となる情報を紹介していきます。

一度目を通してみるだけでも、視野が拡がり、大きな失敗の可能性が減る。

その価値があると、確信しています。

ではまずは、法人作りの話から。

法人設立を考えたら

本格的に不動産投資をするなら、法人設立は避けて通れません。

その法人設立を不動産投資より先にしようと考えるならば、

まずは、法人つくりの調査や手続きを知ることが必要です。

法人作りは時間と手間とお金がかかります。自分でやるのはとっても大変ですが、非常に勉強になるので、一度やってみるのもおすすめです。

法人設立して不動産投資に取り組むメリットや注意点はこちらの記事に詳しくまとめていますので、チェックしてみてください。

【不動産投資初心者のサラリーマンへ】法人設立し始めることのすすめ

【不動産投資・サラリーマン・副業】法人を設立し不動産投資を始めてみよう

【不動産投資・サラリーマン・副業】5棟10室基準:初めから法人での不動産投資を勧める理由

不動産投資の情報収集を始めてみましょう

それではさっそく、不動産投資の情報収集を始めてみましょう。

法人設立と並行してとなると大変ですが、個人で始めることになるにせよ、いずれにしても不動産投資については情報取集のアクションを開始しておきましょう。

どんなタイプの投資用物件を買うと、どういう税金や経費がかかり、収益がどのように残るのか。

いろんな投資用物件タイプについて具体的に理解できるようになると、それぞれの投資用物件の特質を比較検討できるようになり、不動産投資についてより詳しく理解できるようになります。

「不動産投資用物件タイプ」や「投資用不動産会社」についての具体的な詳細は、この以下の記事から見ていくことができます。

マンション不動産投資

不動産投資の代表選手がワンルームマンション投資です。ワンルームマンション投資には中古マンション投資、新築マンション投資があります。

中古、新築、それぞれにメリット・デメリットがあります。

その詳細は以下の記事をチェックしてみてください。

【中古区分マンション不動産投資】小資金で取り組める不動産投資の注意点

【新築区分マンション投資】初心者サラリーマン投資家にオススメしない理由

築古戸建投資

築古戸建投資を行う場合は、SUUMOやアットホームといった一般的な検索サイト、楽待や健美家といった不動産投資ポータルサイト、そして地域の不動産会社などとコンタクトをとり、丹念に物件を探す行動が必要です。

そうして掘り出し物を見つけることに努力を注ぎ、個別性の高い、様々なリスクの隠れている物件情報を見極める「目利き力」を磨き上げていきましょう。

築古戸建不動産投資に取り組むなら、こちらの

【築古戸建不動産投資】サラリーマンが失敗を避けるための3つのポイント

を参考にしてみてください。

新築戸建投資

新築戸建。

新築戸建投資物件を専門で取り扱っている会社はそんなに多くはありません。

安く建築できるハウスメーカーを探し、問い合わせしてみると良いでしょう。

また、

・新築戸建物件を仲介手数料無料で紹介

・更に売主からの仲介手数料を更に最大で半額キャッシュバック、その金額はなんと最大300万円

という仲介手数料ゼロの物件探し「ゼロ区」は、新築戸建賃貸投資を考えている方の情報収集に活用して欲しい会社です。

アパート投資、土地活用

アパート投資を取り扱う会社はたくさんあります。

まずは気になる会社の資料請求から情報収集を始めてみると良いでしょう。

一括不動産投資無料相談【Oh!Ya(オーヤ)】では、最大で12社の資料を一括で請求することができます。

詳細はこちらの記事から確認が可能です。

また、土地を持っている、土地の購入からアパート建設を考えたいのであれば、土地活用サービスを取り扱う会社への一括資料請求から始めてみるのがおすすめです。

また、こちらの記事では、サラリーマン投資家がアパート投資に取り組む際の注意点を紹介しています。

資金少なめ・利回り重視の不動産投資【中古アパート不動産投資】の注意点

【新築アパート投資】サラリーマン投資家が失敗を避けるために注意すべきこと

マンション、アパート、戸建以外の不動産投資

不動産投資にはワンルームマンション、アパート、戸建投資以外にも、金額は大きくなりますが、中古マンション一棟投資や、アメリカ不動産投資などがあります。

また逆に小さな金額では小口不動産投資があります。

その詳細は以下の記事を参考にしてみてください。